财税服务 作者: 多有米 2543人已查看

税务筹划,苹果公司如何税务筹划?税务筹划是否合法?国际大公司都在做的事儿,你说合法不合法?税务筹划有多难?看看下面的内容就知道啦,其实也没有想象中那么难!苹果公司避税的新闻出现后,美国的参议院专门委员会对其进行过调查并发布了300多页的报告,美国证券交易所SEC对其也进行过调查,但是所有的结论都是“苹果的整个税务架构是合法的”。那么苹果公司究竟是如何做税务筹划的呢?

美国企业所得税法定税率在联邦层面可高达35%,再加上州税,综合平均为39%,为世界最高法定税率之一;而爱尔兰法定税率12.5%,为实际最低之一。苹果公司的一个爱尔兰子公司Apple Sales International(ASI)2009-2011年的税前收入为380亿美元,但只交纳了2100万美元的税款,税负0.06%。

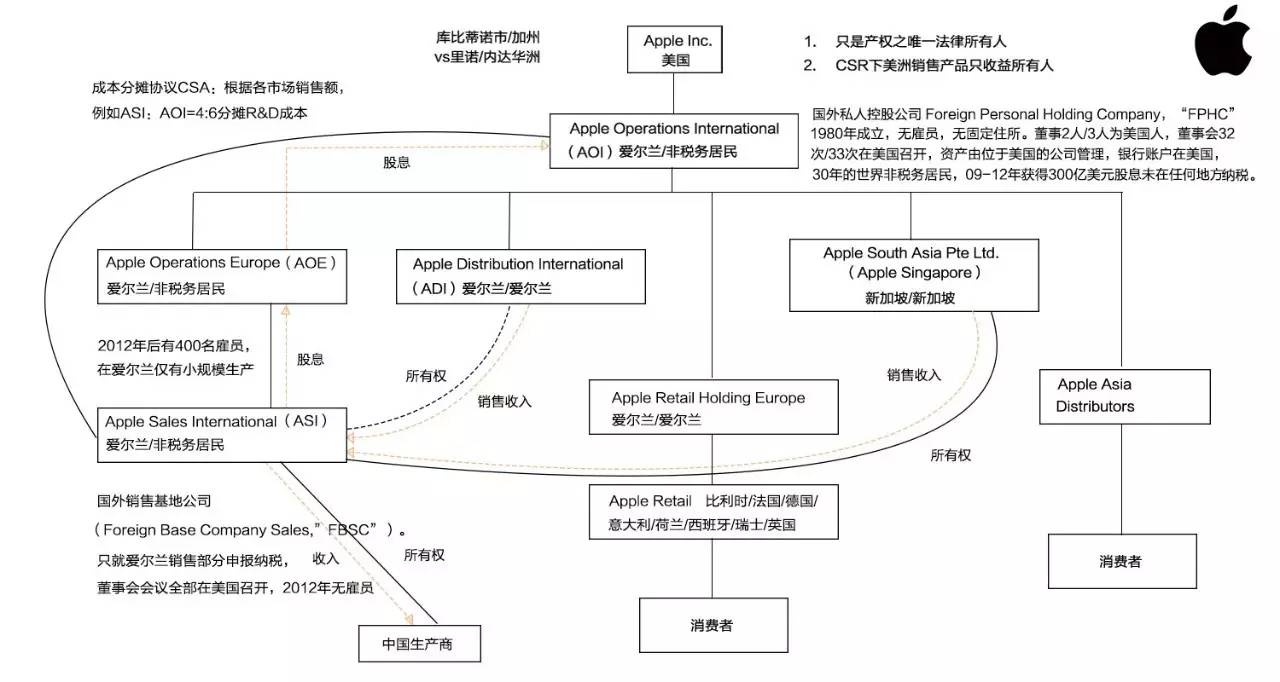

税务筹划:苹果公司架构

我们来看苹果公司的架构,最上层是美国的控股公司Apple Inc,注册地为美国加利福尼亚州的库比蒂诺市(Cupertino)。但是苹果公司为了规避加州的所得税,在离加州只有200英里的一个赌城,内华达州的里诺设立了一个办公室。请注意,内华达州不征州所得税(大家可以理解为国内的企业所得税)。

AppleInc是苹果公司知识产权唯一的法律意义上的所有人。这也是许多美国公司的做法。为了知识产权的保护,美国公司一般都会把知识产权注册在美国。但对苹果架构至关重要的是,Apple Inc仅仅是苹果公司之知识产权在美洲销售产品之经济意义上的所有人(约为整体收益的40%)。

AOI是第一层爱尔兰公司。这个公司本身是没有雇员的,也没有什么固定的办公场所,就是一个信箱公司。我称呼其“世界非税务居民”——这样的一个公司在世界任何的一个国家都不是税务居民,它只是法律意义上的存在。

另外,至少从09年到12年,AOI这个公司获得的300亿美金的股息没有在任何的地方纳税,这是关于AOI公司的一个基本事实,大家会感觉比较夸张。

AOE是第二层爱尔兰公司。公司在爱尔兰有一个非常小的生产基地,2012年以后,才有250名雇员;2012年前,AOE的雇员人数是可以忽略不计的。

ASI是第三层爱尔兰的公司。这个公司和我们今天很多人都有关系,因为大家所用的苹果手机也和这个公司有直接关系。ASI注册地在爱尔兰但非爱尔兰税务居民,只就爱尔兰销售部分申报纳税,董事会会议全部在美国召开。

ASI公司作为委托方,与富士康签署协议并委托富士康生产苹果产品。富士康公司生产完成的苹果产品的所有权是属于ASI的,也就是它是一个代工。在这个产品生产完了以后,ASI会和我们在图上看到的两个公司ADI和Apple South Aisa Pte Ltd. (AppleSingapore)签署销售协议来负责销售产品。

ASI另外一个核心的功能是与Apple Inc签署成本分摊协议,“共同研发”知识产权,并享有知识产权之美洲外的受益权(在调查年度占苹果公司整体收益的60%)。

税务筹划:苹果公司避税步骤

1、爱尔兰税务居民规则-双重非税务居民,绕开管辖权

在2015年1月1号之前,爱尔兰在判定一个公司是不是爱尔兰的税务居民时,看的唯一标准是公司的实际管理机构所在地。苹果公司架构图中,AOI、AOE和ASI三个公司的注册地在都在爱尔兰,但是实际管理机构所在地并不在爱尔兰,所以这三个公司在爱尔兰税法上就是一个非税务居民。而美国税法的税务居民规则是相反的,一般只看公司的注册地,不看公司的实际管理机构所在地。因此,爱尔兰的税务居民规则与美国的税务居民规则是“完美搭档”,很容易创造双重非税务居民。从理论上讲,美国税务机关可以适用“刺破公司面纱”制度,将AOI公司视为“实际管理机构所在地在美国”而行使征税权。但是,美国的税务机关一直没有这么做。这是因为在美国司法体系下,适用这一制度需要很多的前提。从法院在税务案件中的判决历史看,美国税务机关成功的案例非常少。因此,美国的税务机关要考虑很多的诉讼成本,并不愿意去碰这个烫手山芋。

2、税务筹划:成本分摊协议,将利润放到境外

苹果公司的知识产权都是注册在美国的,这也是大部分美国跨国公司的做法。这是为了知识产权的保护等目的。因此,苹果公司首先享受了美国比较完善的法律体系这一“基础设施”。

但对于知识产权来说,最关键的是其经济意义上的受益权,这就是通过成本分摊协议来实现的。所以,通过以上的商业流程和模式的调整,苹果公司成功的将大部分的利润“合法”的从高税率地区转移到了低税率地区,从而实现了整体的税负降低。

税收筹划:在整个案例中,我们需要注意以下内容:

1. 无形资产,如商标、软件等等,是做税务筹划的核心资产;如果您的公司现在有这样的资产最好,如果没有,公司必须思考如何从现有业务中萃取出核心的无形资产;

2.不管是不是壳公司,相应的商业交易必须要落地执行,而不只是纸面交易;

3.各个地区的税务沟通和执行是确保税务筹划方案落地的重要因素;

税务筹划:大企业的套路,中小企业该怎么用

苹果公司运用的这种“双层爱尔兰-荷兰三明治”式的税务安排,很多美国大型的高科技公司中都采用过,比如谷歌、微软、Facebook等。这种税务筹划方式对我国的中小企业也极具借鉴意义。

以上关于税务筹划,苹果公司如何税务筹划简述,如想了解更多相关广州税务筹划信息,可关注多有米微信公众号douyoumi或登录广州多有米官方网站。多有米致力于广州记账报税、广州注册公司及工商变更等。有着经验丰富的财税团队,为客户提供公司股权变更、公司监事人变更、公司法人变更、公司经营范围变更、公司进出口权办理、公司进出口退税等一系列优质的服务,深受广大客户的喜爱。欢迎咨询:400-968-3072。

行业引领

腾讯、深圳市国资委投资

国家认证

国家/深圳高新技术企业

品质保证

10年企服经验

业务规模

100+城市网点

品牌信赖

20万+用户选择

媒体报道

广东电视台等联合报道

400-968-3072

400-968-3072